一、7月CPI数据显示美国通胀压力已得到较大缓解股票配资优势

* **资金杠杆:**提供高达 10 倍的资金杠杆,让投资者以小博大,获得更高的收益。

8月以来,美国经济指标、全球金融市场和美联储货币政策之间的关系愈加错综复杂。8月初,美国疲软的就业数据令市场风声鹤唳,全球投资者闻风而动,市场纷纷定价美国经济衰退风险,并押注美联储在9月需要大幅降息以避免经济陷入衰退。8月5日,全球股市遭遇“黑色星期一”。随后公布的两项美国经济指标(非制造业PMI和首次申请失业金人数)显示美国经济似有回暖迹象,从而大大减缓了市场对美国经济陷入衰退的担忧,全球股市随之迎来反弹。

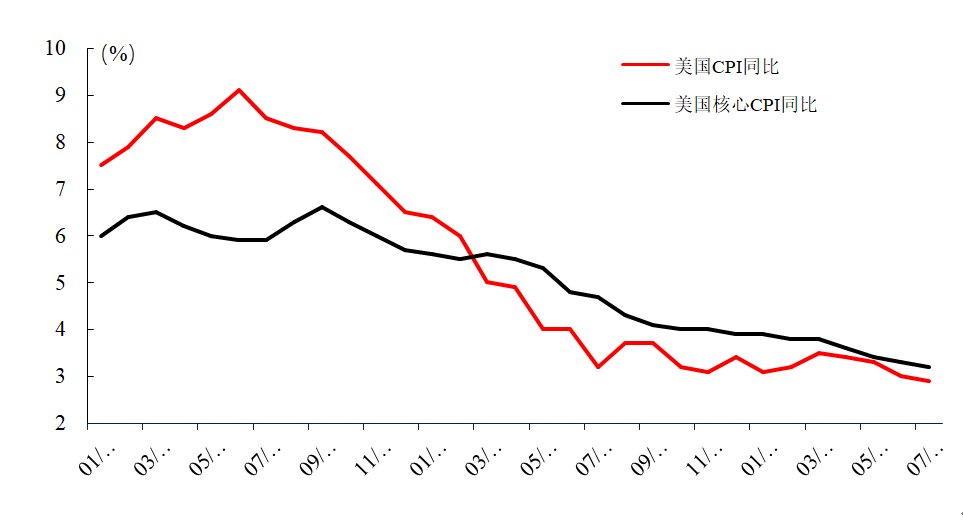

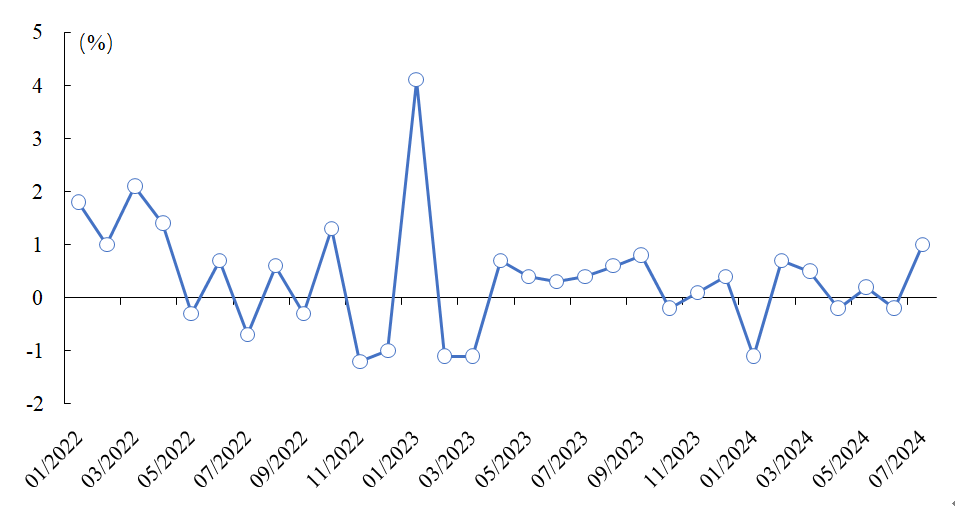

相比较其他经济指标,全球投资者更加关注美国CPI数据。因为CPI数据尤其是扣除食品和能源的核心CPI数据对于确认美联储降息前景至关重要,任何CPI数据中的意外情况都会直接影响市场对美联储在9月降息预期的定价。8月14日,美国劳工统计局正式公布了美国7月CPI通胀数据(见图1)。7月美国CPI同比增长2.9%,核心CPI同比增长3.2%,均低于前值0.1个百分点;7月美国CPI和核心CPI均环比增长0.2%。总体看,7月美国CPI和核心CPI的同比和环比增幅均符合市场预期。

图1 美国CPI和核心CPI同比增速

数据来源:美国劳工统计局(BLS)

数据来源:美国劳工统计局(BLS)

根据美国劳工统计局的报告,7月美国CPI衡量的年通胀率是自2021年3月以来的最低水平,而核心CPI衡量的年核心通胀率是自2021年4月以来的最低水平。整体来看,美国通胀正在朝着美联储追求的2%目标值稳步回落。分项来看,住房成本上涨0.4%占据了所有项目通胀增长的90%;食品价格总体虽然只上涨了0.2%,但一些类别出现较大幅度上涨,如鸡蛋价格上涨了5.5%;能源价格保持不变;医疗服务、服装和核心商品价格均出现不同幅度下跌。报告显示美国总体通胀在下降,但某些领域的通胀依然顽固。从汽车价格看,虽然二手车和卡车价格同比下降10.9%,但汽车保险成本同比上涨18.6%。从住房价格看,住房租金同比上涨5.3%,与美联储对住房相关成本放缓预期差距甚远。

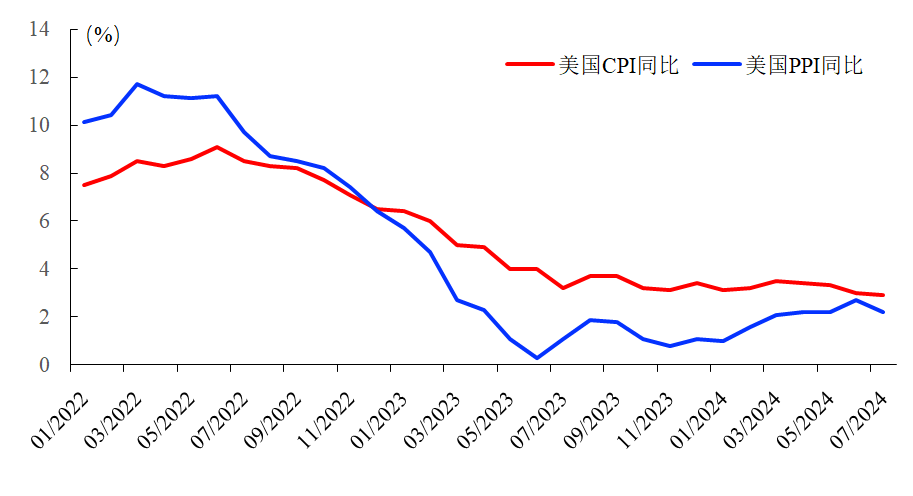

此前,美国劳工统计局公布了美国7月的PPI数据。7月美国PPI同比增长2.2%,低于前值0.5个百分点(见图2)。7月美国PPI超预期下行主要是受到服务成本下降的拖累。从PPI分项来看,服务价格的下降幅度接近一年半以来的最大值,这反映出企业定价能力开始减弱,7月的CPI数据证实了这一点。

图2 美国CPI和PPI同比增速

数据来源:美国劳工统计局(BLS)

数据来源:美国劳工统计局(BLS)

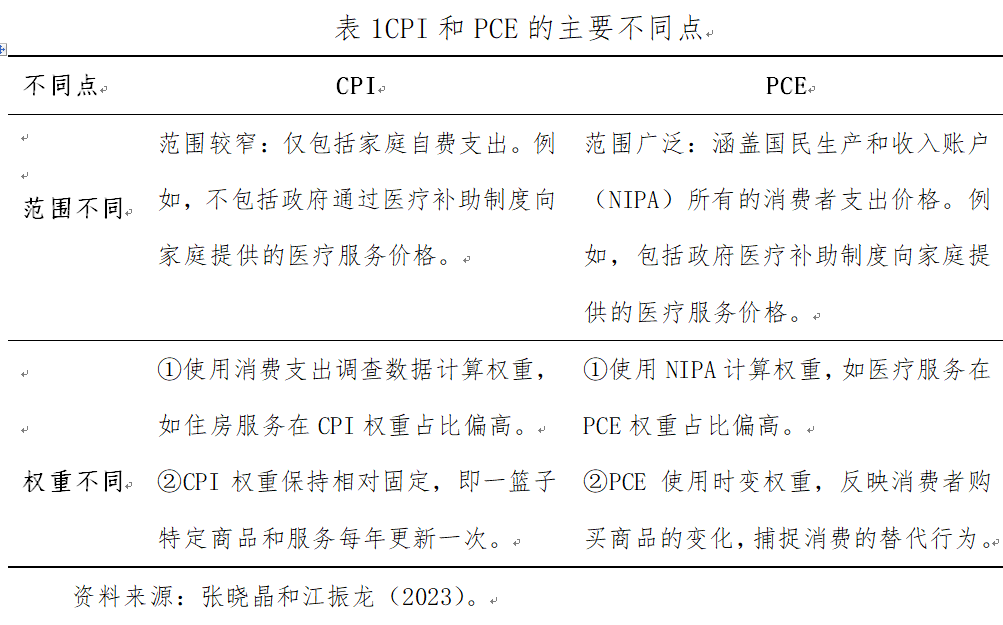

相较于CPI衡量的通胀率,美联储更加青睐由个人消费支出(PCE)指数衡量的通胀率。不过,PCE数据通常要滞后于CPI数据1~2周,7月美国PCE数据将在8月30日由美国经济分析局公布。从CPI和PCE的不同之处(见表1)可知,由于PCE能够更加精准地反映美国家庭实际消费状况,因此美联储制定货币政策更加关注PCE通胀。从图3可以看出,6月美国PCE同比增长2.5%,扣除食品和能源的核心PCE同比增长2.6%,比7月CPI同比增幅增加接近2%的目标值。

资料来源:张晓晶和江振龙(2023)

资料来源:张晓晶和江振龙(2023)

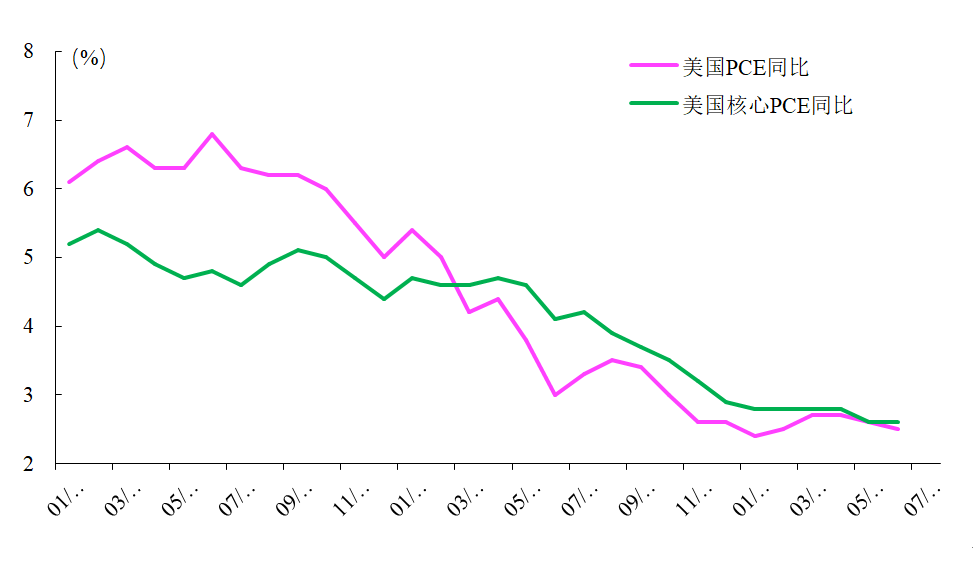

图3 美国PCE和核心PCE同比增速

数据来源:美国经济分析局(BEA)

数据来源:美国经济分析局(BEA)

综上,无论是7月的PPI数据(PPI是未来几个月零售水平通胀的潜在风向标)还是7月的CPI数据,抑或是美联储更加关注的PCE数据,均一致显示美国通胀压力已经得到较大缓解。那么,通胀放缓是否意味着美联储在9月降息已是板上钉钉?最新的零售数据给市场乐观的降息预期泼了一盆冷水。根据美国人口普查局公布的数据,7月美国零售额环比增长1%,不仅较前值-0.2%大幅反弹,同时远超预期0.6个百分点,强劲的零售数据显示美国消费依然强劲(见图4)。

图4 美国零售环比增速

数据来源:美国人口普查局(Census Bureau)

数据来源:美国人口普查局(Census Bureau)

二、为什么美联储在降息操作上不愿做出承诺

7月的CPI数据让市场更加坚定美联储将在9月首次开启降息操作。在通胀下降和劳动力市场疲软的双重约束下,市场正在为9月议息会议上美联储降息的确定性进行定价,唯一不确定的是降息幅度有多大。另外,从全球范围看,主要发达经济体已经开启降息潮。今年3月以来,瑞士(3月)、瑞典(5月)、欧盟(6月)、加拿大(6月和7月)、英国(7月)、新西兰(8月)等发达经济体央行均已开启降息周期,其中加拿大央行已连续降息2次。在此背景下,许多人认为美联储已经落后于形势,如果要避免经济衰退,就应该更积极地降息。

然而,美联储在降息操作上一直不愿做出确定性承诺。在CPI数据发布后的几个小时,就有美联储官员发表讲话,指引市场应该重点关注就业数据。7月美国失业率加速上升可能有两层含义:一是更多的人进入劳动力市场;二是劳动力市场已经恶化。如何识别7月美国失业率上升的含义呢?美联储认为,这就需要后续的就业数据进行验证。根据美国劳工统计局公布的数据,8月10日当周,美国首次申领失业救济人数为22.7万人,既低于前值23.3万人,也低于预期23.5万人。毫无疑问,这更加坚定了美联储作出劳动力市场还没有恶化判断的信心。

尽管近几天市场呼吁美联储紧急降息的声音有所减弱,但投资者仍然担心美联储降息操作过于缓慢,就像2021年通胀开始快速攀升时美联储加息行动迟缓一样。如果从历史上美联储反通胀成功的经验来看,美联储当前确实处于进退两难的困境,美联储迟迟不肯对紧缩性货币政策转向做出承诺或许情有可原。在2024年5月NBER组织的“新冠疫情时代的通胀”会议上,罗默夫妇(Christina D. Romer a和David H. Romer)报告了一篇探讨美联储货币政策决策与反通胀之间关系的文章。文章回顾美联储在抗击上世纪70年代两次石油危机引发的通胀行动中,只有在1979年10月至1981年5月的反通胀行动取得了成功,在此之前的10年中,有3次反通胀行动均以失败告终。文章认为,美联储反通胀成功的根本决定因素是美联储对减少通胀的承诺力度,这种承诺通过以下两种渠道产生作用:一是降低通胀预期,二是避免过早放松货币政策。因此,罗默夫妇认为在本轮反通胀行动中,只要美联储坚守降低通胀的承诺,不轻易放松货币政策,就很有可能取得成功。

然而,现实总是比理论更加复杂,况且美联储做出任何一项货币政策决策都会受到诸多约束。毋庸置疑,美联储在反通胀的过程中不会无视经济增长,而是努力做到降低通胀和维持经济增长的动态平衡。从美联储近期的表态来看,美国货币政策天平的砝码似乎已经转向经济增长。从另一个角度看,在美联储不能光明正大地给出降息承诺的背景下,关于降息操作,美联储只能不断地引导市场关注下一个数据。与此前的表述相比,一旦美联储对通胀的看法或态度有所改变,毫无疑问,这就是最大的降息承诺。

(作者系中国社会科学院金融研究所助理研究员、国家金融与发展实验室研究员)

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁 股票配资优势